Блог им. velescapital |X5 Retail Group: Прогноз финансовых результатов (2К23 МСФО)

- 14 августа 2023, 16:57

- |

Группа X5 представит свои финансовые результаты за 2К 2023 г. во вторник, 15 августа. Мы полагаем, что рентабельность ритейлера значительно снизилась в сравнении с аномально высокими показателями сопоставимого периода прошлого года. Согласно нашим оценкам, валовая маржа упала на 1,6 п.п. г/г, а рентабельность EBITDA чуть более чем на 3 п.п. г/г. Такая динамика связана с перестройкой ассортимента, возвращением промо, общей макроэкономической ситуацией и высокой базой сравнения 2К прошлого года. Относительно января-марта текущего года рентабельность могла продемонстрировать значимое улучшение, чему в том числе способствует сильная динамика продаж.

Наша рекомендация для расписок X5 Retail Group сейчас – «Покупать» с целевой ценой 2 624 руб. за бумагу.

Подробнее — veles-capital.ru/analytics/article/x5_retail_group_prognoz_finansovykh_rezultatov_2k23_msfo

Аналитик: Артем Михайлин

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. velescapital |X5 Retail Group: Финансовые результаты (4К22 МСФО)

- 17 марта 2023, 16:47

- |

Группа X5 представила свои финансовые результаты, которые в целом совпали с нашими оценками и ожиданиями рынка. На фоне инвестиций в цены и развития формата дискаунтеров валовая маржа снизилась почти на 2 п.п. г/г, что стало самым низким показателем за последние несколько лет. Частично компенсировать это снижение удалось за счет оптимизации затрат и положительного эффекта операционного рычага, что привело к уменьшению SG&A в процентах от выручки. Рентабельность EBITDA составила всего 5,1% в 4К, но за счет сильных результатов предыдущих периодов по году маржа почти не отличалась от показателя 2021 г. Компания не публиковала прогнозы на текущий год, но в пресс-релизе отмечено, что фокус останется на развитии магазинов «у дома» и дискаунтеров. Наблюдательный совет группы будет рекомендовать не выплачивать дивиденды за 2022 г., что на наш взгляд, ожидаемо.

Наша рекомендация для расписок X5 — «Покупать» с целевой ценой 2 624 руб. за бумагу.

Выручка X5 по итогам периода увеличилась на 16,1% г/г, что по большей части было отражено в операционных результатах, опубликованных ранее.

( Читать дальше )

Блог им. velescapital |X5 Retail Group: Прогноз финансовых результатов (4К22 МСФО)

- 15 марта 2023, 12:36

- |

Группа X5 представит свои финансовые результаты за 4К 2022 г. в пятницу, 17 марта. Согласно опубликованным ранее операционным данным, рост выручки по итогам периода составил чуть более 16% г/г. Для поддержания роста сопоставимых продаж при замедлении инфляции компания, как мы полагаем, активно инвестировала в цены, что могло привести к существенному снижению валовой маржи. Вероятно, инвестиции были больше традиционных для этого сезона. На уровне EBITDA снижение валовой маржи могло быть частично компенсировано позитивной динамикой в SG&A. Как итог мы ожидаем, что рентабельность EBITDA в 4К составила 5,1%, что является самым низким показателем за 2022 г. При этом по году с учетом сильных результатов прошлых кварталов показатель мог быть незначительно слабее цифр 2021 г. Наша рекомендация для расписок X5 — «Покупать» с целевой ценой 2 624 руб. за бумагу.

С учетом раскрытой ранее динамики продаж, мы полагаем, что рост выручки X5 в 4К составил 16,4% г/г.

( Читать дальше )

Блог им. velescapital |X5 Retail Group: Операционные результаты (4К22)

- 25 января 2023, 18:04

- |

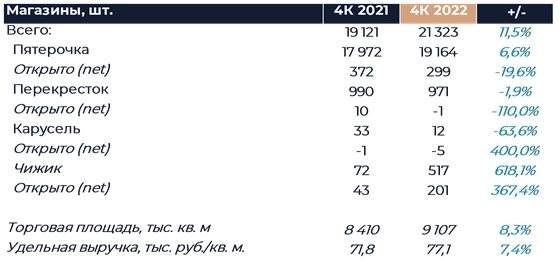

Группа X5 вчера представила свои операционные результаты за 4К 2022 г., которые совпали с нашими прогнозами. Как мы предполагали, рост чистой розничной выручки замедлился относительно прошлых кварталов и составил 16,3% г/г, что во многом объясняется динамикой продовольственной инфляции. Сопоставимые продажи ожидаемо увеличились на 7,9%, при этом большую часть прироста обеспечил трафик, а не средний чек. Темпы роста торговой площади ускорились в сравнении с прошлыми кварталами благодаря консолидации сетей Красный Яр и Слата, учтенная выручка которых за период составила 14,5 млрд руб. или около 2% общих продаж. Компания продолжила наиболее активно развивать форматы магазинов «у дома» и дискаунтеров, а также подтвердила планы по увеличению темпов экспансии дискаунтеров в текущем году.

Наша рекомендация для расписок X5 сейчас – «Покупать» с целевой ценой 2 624 руб. за бумагу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс